幣安研究院年度報告:2025 年如何定義加密市場?2026 年關鍵主線有哪些?

幣安研究院最新發布的全年報告揭示:2025 年不是狂熱的結束,而是加密貨幣市場成熟的開始。當穩定幣蛻變為「網路法幣」、 DeFi 轉型成「創收板塊」、代幣化更貼近「量化級金融」,這不再是極客的遊樂場。本文節錄這份年度鉅作,帶您撥開數據迷霧,提前布局 2026 年由採用驅動、風險再啟的結構性新浪潮。

2025 年:結構進步、總經驅動市場

2025 年在波動市場之下達成多項里程碑。加密總市值首度突破 4 兆美元,比特幣創下新高 126,000 美元。同時,總體經濟不確定性 (貨幣政策、貿易衝突、地緣風險) 主導市場行為。幣安研究院形容這一年充滿「數據迷霧」,包括美國新政府、「解放日」關稅衝擊,以及政府停擺造成經濟訊號混淆。加密貨幣市場交易區間大幅擴張,市值遊走於 2.4 兆美元至 4.2 兆美元,全年度收盤下跌約 7.9% 。

樂觀角度來看,結構性進步持續發生,即使價格走勢不配合——這也是報告中最明確的成熟訊號之一。管道、結算基建、監管穩步推進,成長最快的板塊以實際應用為主,而非單純炒作。

加密貨幣產業化

2025 年的核心主題之一是產業化:市場日益關注基礎設施及可信賴管道。監管明朗化 (特別是穩定幣相關),以及受監管投資商品擴展,提高機構及專業投資人參與管道。同時,產業重心持續向合規友善基石遷移:結算用穩定幣、鏈上資金管理的代幣化國庫券、以及能夠變現循環流量 (非一波爆紅) 的應用。

這也是「活動量」信號減弱的原因之一。報告多次強調裸用量指標與經濟相關性的區隔:重點在於網路或協議是否具備抓取循環價值、穩健產生手續費或收入,並支持可靠結算和交易。

比特幣作為宏觀資產

2025 年比特幣呈現市場需求與基層鏈上活動雙軌分歧。比特幣市場主導率維持 58% 至 60%,市值接近 1.8 兆美元,流動性和需求更多經由鏈下金融管道流動。

有兩項數據做為轉變指標:

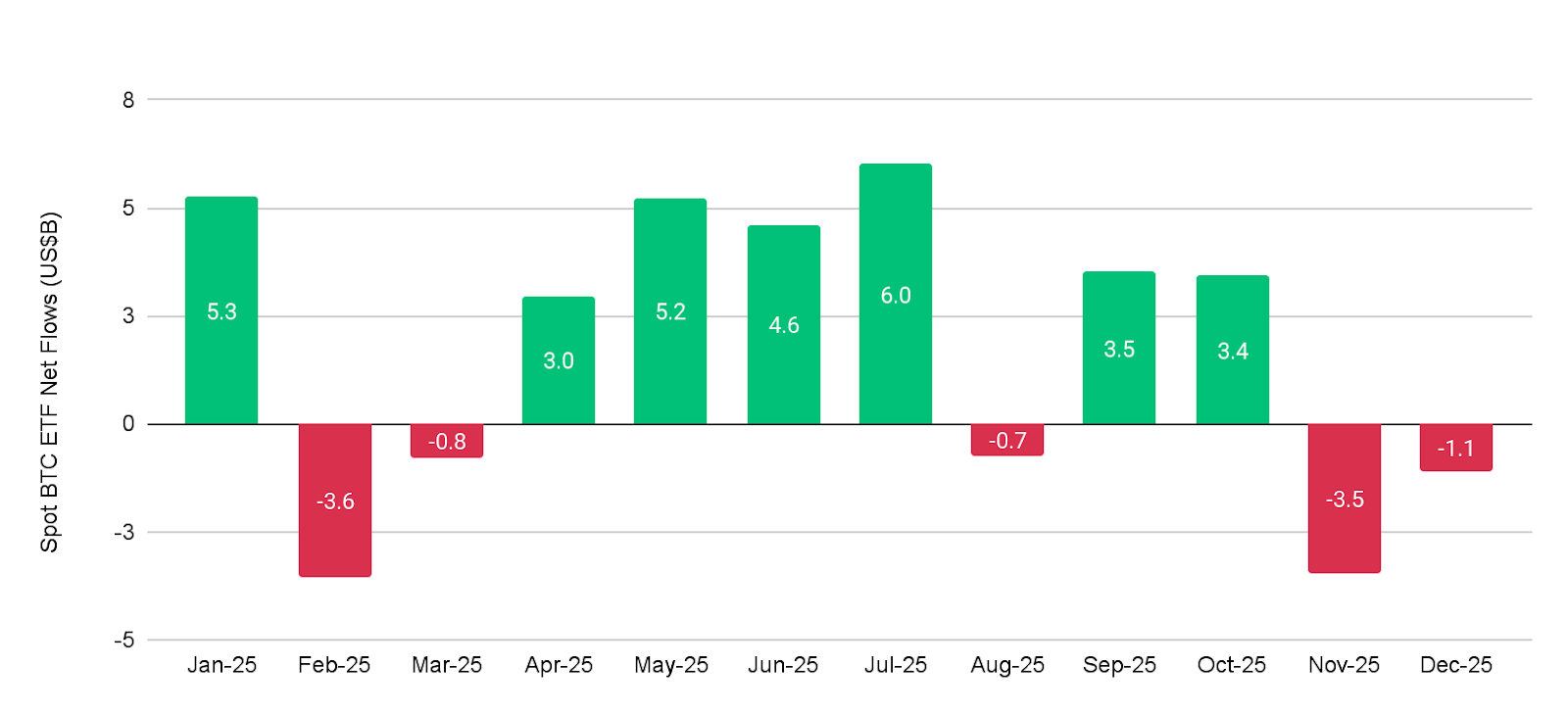

- 美國比特幣現貨 ETF 淨流入超過 210 億美元。

- 企業持有量突破 110 萬枚比特幣,約占總供應量 5.5% 。

圖 1:比特幣現貨 ETF 淨流入逾 213 億美元

圖 1:比特幣現貨 ETF 淨流入逾 213 億美元

同時,活躍地址年減約 16%,交易次數未創新高。重點不在於基層鏈失去意義,而是比特幣市場角色日益由其在宏觀投資組合及合規管道中的流通與持有方式決定。網路安全持續提升——算力超過 1 ZH/s,挖礦難度年增約 36%——顯示安全預算投資穩健,即便使用量正常化。

總結來說,比特幣正朝流動性強、機構認可級的宏觀資產定位邁進,不再僅為交易主導型網路。

DeFi 的「藍籌」時刻

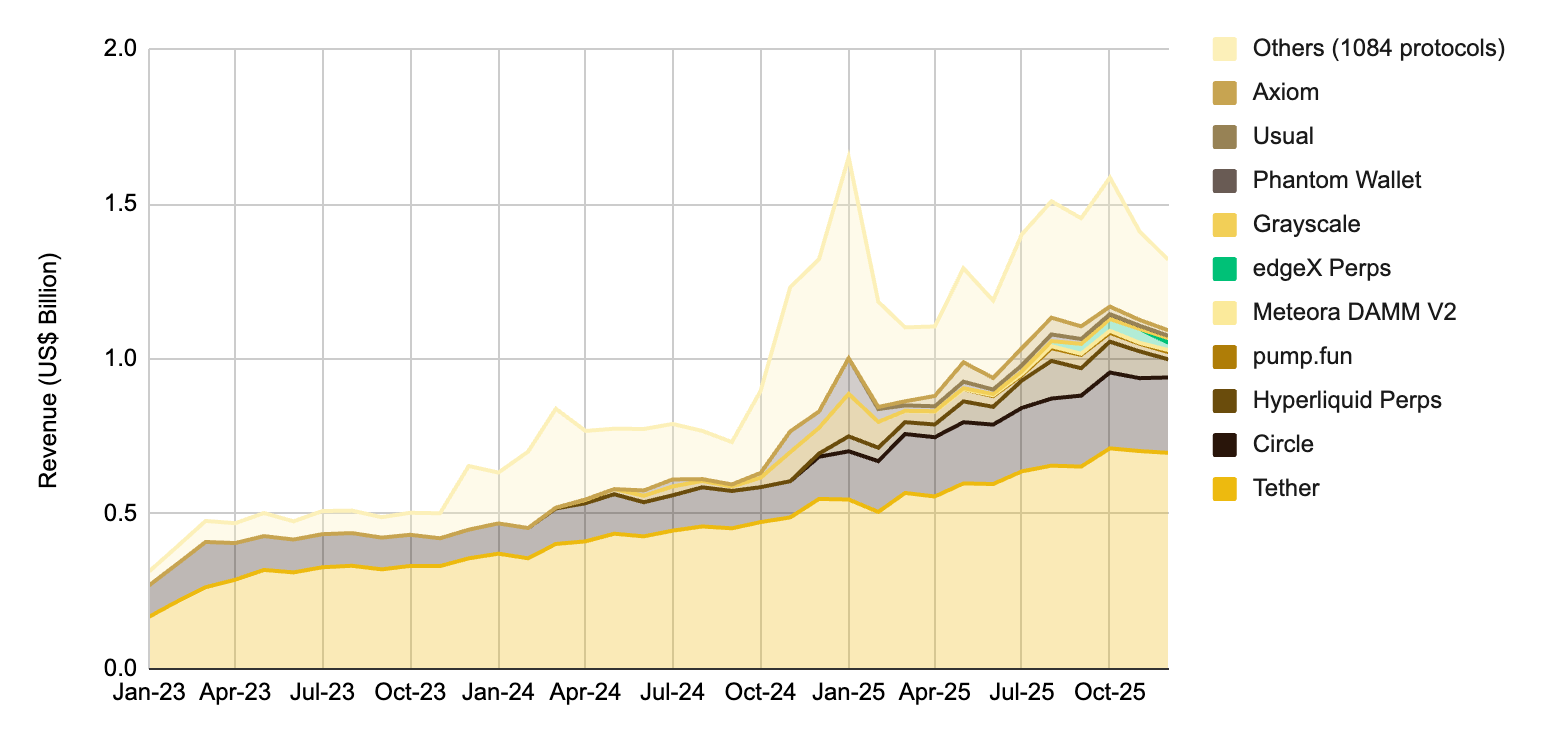

2025 年 DeFi 逐漸遠離獎勵型擴張,更重視資本效率與合規性。總鎖定價值穩定於約 1,244 億美元,資本結構顯著轉向穩定幣與有收益資產,減少膨脹型代幣。與此同時,DeFi 經濟產出增強:協議總收入達 162 億美元,報告認定這已等同傳統大型金融機構水準。

圖 2:DeFi 月收入創下新高 16.5 億美元。來源:DefiLlama 、 Binance Research,截至 2025 年 12 月 31 日。

圖 2:DeFi 月收入創下新高 16.5 億美元。來源:DefiLlama 、 Binance Research,截至 2025 年 12 月 31 日。

主要趨勢為代幣化從敘事走向抵押品。 RWA 鎖定價值達 170 億美元,超越 DEX,由代幣化國庫券與股票帶動。此趨勢本質改變鏈上金融的底層支撐物。當抵押轉向有收益現實資產,DeFi 更貼近可循環的金融需求。

報告亦指出,鏈上交易執行持續提升重要性,DEX 與 CEX 現貨交易量比一度高達 20% 。儘管比例波動,整體趨勢表明去中心化執行成為特定流量的重要場域,特別隨著穩定幣規模擴大、 RWA 抵押品流動性提升更為明顯。

穩定幣邁入「網路法幣」時代

2025 年最明顯進入主流的加密板塊莫過於穩定幣,已穩定成為結算基礎設施。

報告中穩定幣重點:

- 穩定幣總市值成長近 50%,突破 3,050 億美元。

- 日均交易量約 3.54 兆美元。

- 全年交易額達 33 兆美元,相較 Visa 約 16 兆美元。

- 監管明朗加速,以美國 GENIUS 法案為主導。

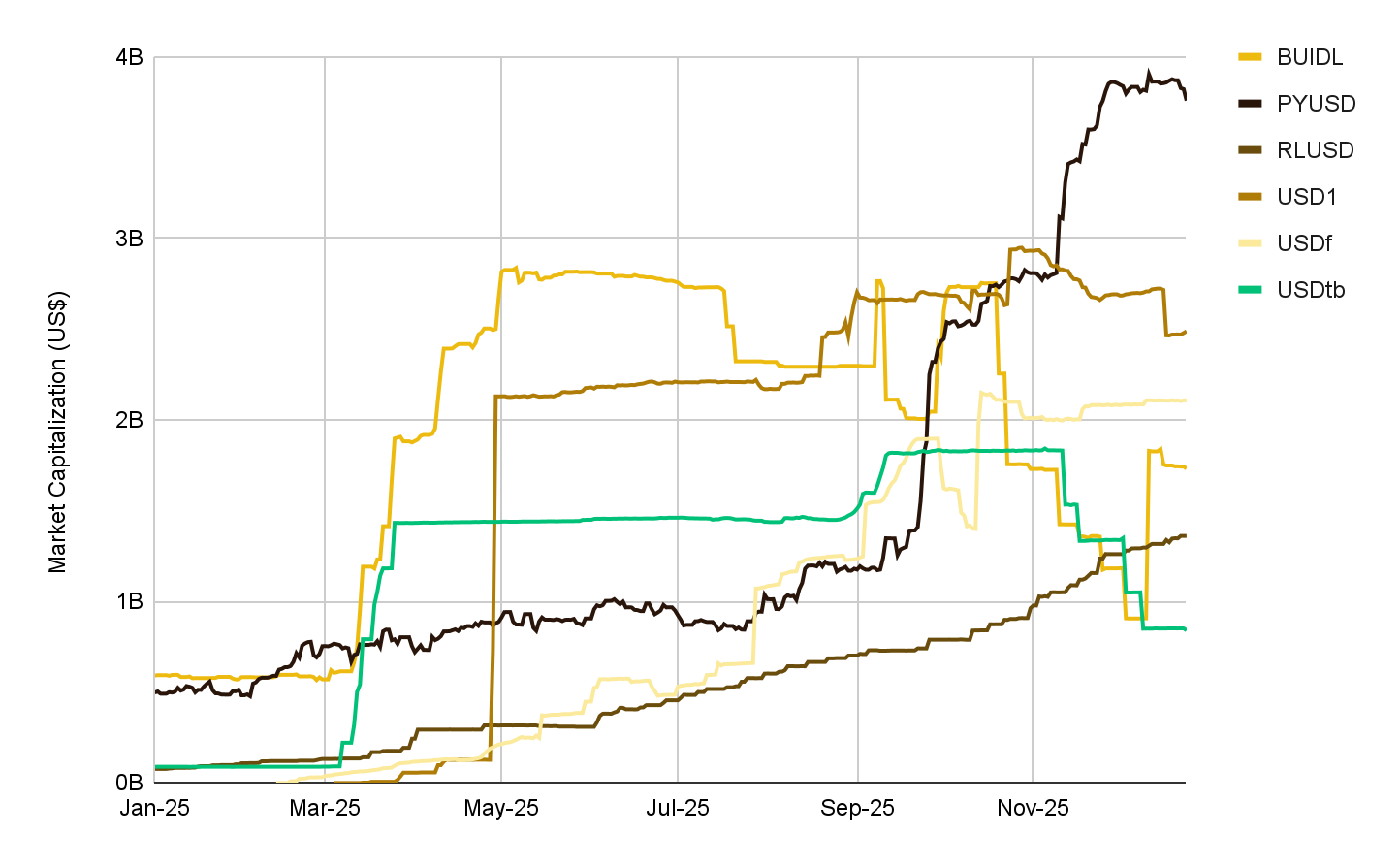

- 新品牌打破雙寡頭格局:BUIDL 、 PYUSD 、 RLUSD 、 USD1 、 USDf 、 USDtB 均突破 10 億美元市值。

圖 3:六款新穩定幣市值突破 10 億美元。來源:Artemis 、幣安研究院,截至 2025 年 12 月 31 日。

圖 3:六款新穩定幣市值突破 10 億美元。來源:Artemis 、幣安研究院,截至 2025 年 12 月 31 日。

樂觀敘事很明確:穩定幣日益成為加密貨幣市場主流交換媒介,也是跨境結算、支付、金融科技應用的實用管道。許多場景中,穩定幣助用戶及企業接入加密管道,同時屏蔽讓新手卻步的波動性。

Layer-1:變現為王

Layer-1 網路全線證明僅有交易量不夠。許多網路未能將活動變現為手續費、價值捕捉或幣價支撐。差異日益取決於可循環變現流量 (如交易、支付及機構結算) 。

- 以太坊依舊在開發者活躍度、 DeFi 流動性、總價值上占主導,但因匯總 (Rollup) 執行壓縮手續費,ETH 表現相對比特幣承壓。

- Solana 保持高使用量、穩定幣供應擴張,協議創收穩健,即使投機消退,並獲美國現貨 ETF 核准,機構參與更易。

- BNB Chain 受惠於零售交易需求及市場話題,助力大規模穩定幣結算及 RWA 部署。報告同時認定 BNB 是 2025 年主流表現最佳加密資產。

Layer-2 網路在 2025 年占以太坊相關交易執行逾 90%,受惠於資料存取成本下降。活動量及手續費集中於少數匯總 (如 Base 、 Arbitrum),多數匯總在獎勵退潮時漸淡出。逾百種匯總割裂,以及序列器去中心化不足,仍是約束,也強化 2026 年主題:價值捕捉可能「上移」至應用層,應用更能掌握用戶關係,而非僅在區塊空間層。

2026 展望:風險再啟、採用驅動成長

報告中的 2026 展望聚焦於更正向的政策環境,以及採用為導向的成長轉型。

總體經濟方面,「三重政策組合」有助風險偏好重置:貨幣寬鬆、現金與退稅促進財政刺激、以及監管鬆綁。金融狀況寬鬆通常利好風險資產,過往加密貨幣市場對全球流動性變化極為敏感。報告亦提及美國比特幣戰略儲備有望成為政策引爆點。

產品及市場結構方面,主題不再聚焦某一敘事,而是看能否凝聚長期使用:

- PayFi:新型銀行 (Neobank) 與錢包整合,有收益穩定幣推動新消費金融應用。

- 機構化:鏈上的貨幣市場、國庫券、 RWA 結算嵌入業務流程。

- 價值捕捉:區塊空間成本下降,錢包、聚合器、 DEX 、預測市場等應用將捕捉更多價值。

- 智慧財務與代理金融:AI 驅動執行、自動化流程與信任工具。

- 預測市場:以資訊定價取代意見敘事。

換句話說,2026 年更可能利好可驗證、合規、以重複性效用為核心的系統。

總結

2025 年,加密貨幣產業在總經逆風下仍持續進步。比特幣需求逐步透過受監管管道流通,穩定幣規模化做為結算基礎設施,DeFi 成熟成為創收板塊,代幣化更貼近量化級金融。幣安研究院報告中的 2026 展望以此為基礎,強調機構融合、應用層採用,以及可能更寬鬆的總經局勢。查看完整報告,掌握全部圖表、方法及 2026 年要點。

(以上內容由 幣安研究院 提供)

〈幣安研究院年度報告:2025 年如何定義加密市場?2026 年關鍵主線有哪些?〉這篇文章最早發佈於《區塊客》。

您可能也會喜歡

日元疲軟觸動通脹紅線:日本央行或被迫提前加息

免輸入提示詞讓Gemini改圖更精準 可同時修改多步驟 Nano Banana Pro圖片修改技巧教學